Core Banking là hệ thống “hạt nhân” xử lý toàn bộ giao dịch và dữ liệu trong ngân hàng, từ mở tài khoản, gửi tiền, chuyển khoản đến quản lý tín dụng, báo cáo kế toán. Có thể hình dung Core Banking giống như hệ điều hành trung tâm đảm bảo mọi giao dịch diễn ra liên tục, chính xác, đồng bộ trên tất cả các kênh như quầy giao dịch, Internet Banking hay Mobile Banking.

Trong bối cảnh chuyển đổi số đang diễn ra mạnh mẽ tại Việt Nam, các ngân hàng buộc phải hiện đại hóa hệ thống Core Banking để đáp ứng nhu cầu vận hành 24/7, kiểm soát rủi ro, nâng cao trải nghiệm khách hàng.

Cùng Lạc Việt tìm hiểu chi tiết về hệ thống Core Banking trong bài viết này.

1. Tổng quan về Core Banking là gì?

1.1 Khái niệm

Core Banking là hệ thống công nghệ cho phép ngân hàng xử lý tập trung toàn bộ giao dịch và dữ liệu khách hàng theo thời gian thực. Core Banking là nền tảng vận hành trung tâm giúp ngân hàng quản lý sản phẩm tài chính, cung cấp dịch vụ xuyên suốt nhiều kênh giao dịch

Nếu hình dung ngân hàng như một cơ thể sống, thì Core Banking chính là trái tim bơm dữ liệu đi khắp hệ thống. Mọi giao dịch đều phải đi qua Core Banking để đảm bảo tính chính xác, nhất quán an toàn.

Giải thích đơn giản: Khi bạn chuyển khoản từ ứng dụng Mobile Banking, hệ thống Core Banking sẽ kiểm tra số dư, xác nhận tính hợp lệ, thực hiện bút toán trừ – cộng, cập nhật sổ cái và thông báo kết quả cho tất cả kênh liên quan. Toàn bộ quy trình này diễn ra trong vài giây nhờ năng lực xử lý tập trung của hệ thống.

Đối với các tổ chức, doanh nghiệp đang tìm hiểu thông tin về Core Banking là gì, việc hiểu đúng khái niệm này giúp hình dung rõ giá trị của hệ thống đối với hoạt động ngân hàng – nơi tính chính xác, tốc độ, bảo mật luôn là tiêu chí bắt buộc.

1.2. Hệ thống Core Banking hoạt động như thế nào?

Một hệ thống Core Banking hiện đại thường vận hành theo kiến trúc xử lý tập trung, bao gồm các lớp (layers) từ giao diện người dùng đến hệ thống cơ sở dữ liệu.

Quy trình hoạt động cơ bản:

- Khách hàng thực hiện giao dịch trên một kênh (Mobile Banking, ATM, quầy giao dịch).

- Lệnh giao dịch được chuyển đến Core Banking thông qua API hoặc cổng kết nối.

- Core Banking kiểm tra thông tin: số dư, hạn mức, trạng thái tài khoản.

- Hệ thống xử lý nghiệp vụ: tạo bút toán, ghi nhận vào sổ cái.

- Cập nhật trạng thái giao dịch và trả kết quả cho khách hàng.

Ví dụ dễ hiểu: Khi khách hàng chuyển 5 triệu đồng từ Vietcombank sang BIDV, Core Banking của Vietcombank sẽ:

- Kiểm tra số dư.

- Tạo lệnh chuyển tiền đi theo chuẩn ISO 20022 nếu ngân hàng đã áp dụng.

- Gửi lệnh đến NAPAS.

- Nhận xác nhận từ BIDV, cập nhật giao dịch hoàn tất.

Điều này cho thấy Core Banking không chỉ xử lý giao dịch nội bộ mà còn đóng vai trò trung tâm trong các kết nối liên ngân hàng – điều cực kỳ quan trọng trong chuyển đổi số hiện nay.

1.3. Các thành phần chính trong hệ thống Core Banking

Một hệ thống Core Banking hiện đại thường bao gồm các thành phần cốt lõi sau:

- Khối giao dịch: Đây là bộ phận xử lý các nghiệp vụ hằng ngày như chuyển khoản, thanh toán hóa đơn, gửi – rút tiền. Yêu cầu cao nhất của khối này là tốc độ, độ chính xác. Theo báo cáo của IBM, 1 mili giây chậm trễ trong xử lý giao dịch có thể ảnh hưởng đến hàng nghìn giao dịch trong giờ cao điểm.

- Khối kế toán, sổ cái: Đảm bảo tất cả giao dịch được ghi nhận theo chuẩn mực kế toán. Việc tự động hóa trong sổ cái giúp giảm rủi ro sai sót, hỗ trợ báo cáo theo chuẩn NHNN.

- Khối tín dụng: Quản lý toàn bộ vòng đời khoản vay: từ phê duyệt, giải ngân, thu nợ, nhắc nợ đến quản lý tài sản đảm bảo. Khi kết hợp AI, ngân hàng có thể đánh giá rủi ro tín dụng nhanh hơn chính xác hơn.

- Khối quản trị rủi ro – tuân thủ Basel II/III: Hỗ trợ ngân hàng đáp ứng tiêu chuẩn quốc tế về quản lý rủi ro. Việc tích hợp với Core Banking giúp giám sát nợ xấu, dòng tiền và khả năng thanh khoản theo thời gian thực.

- API – Open Banking: Cho phép ngân hàng kết nối với ví điện tử, Fintech, hệ thống đối tác. Đây là nền tảng để ngân hàng phát triển dịch vụ mới, mở rộng hệ sinh thái thanh toán.

Các thành phần trên tạo thành “xương sống” giúp hoạt động ngân hàng vận hành liên tục, đáp ứng số lượng lớn giao dịch mỗi ngày, phục vụ hàng triệu khách hàng mà không xảy ra gián đoạn.

2. Các mô hình Core Banking phổ biến hiện nay

2.1. Core Banking truyền thống (On-premise)

Core Banking truyền thống là mô hình mà toàn bộ hệ thống được cài đặt, vận hành và bảo trì trực tiếp tại trung tâm dữ liệu của ngân hàng. Đây là mô hình được sử dụng phổ biến từ giai đoạn 2000–2015, vẫn còn xuất hiện ở nhiều ngân hàng quy mô lớn.

| Ưu điểm | Nhược điểm |

|

Điểm yếu lớn nhất của hệ thống truyền thống là khó mở rộng và tốn kém chi phí. Mỗi lần nâng cấp phiên bản hoặc thay đổi quy trình nghiệp vụ đều cần can thiệp sâu vào kiến trúc lõi, dẫn đến:

|

Nhiều ngân hàng sử dụng nền tảng từ 10–20 năm trước đang gặp các vấn đề như: tốc độ xử lý chậm, giới hạn số lượng giao dịch, không đáp ứng yêu cầu 24/7, hoặc rủi ro ngừng hệ thống do thiết bị phần cứng lỗi thời. Đây là lý do ngày càng nhiều ngân hàng ưu tiên nâng cấp hoặc chuyển đổi sang mô hình Core Banking hiện đại.

2.2 Core Banking hiện đại chạy trên Cloud

Với sự phát triển của điện toán đám mây, mô hình Core Banking Cloud-native đang trở thành xu hướng chủ đạo trong chuyển đổi số ngân hàng.

Kiến trúc Microservices – API-first

Khác với kiến trúc nguyên khối (monolithic) của hệ thống truyền thống, phiên bản Cloud-native được chia nhỏ thành các microservices, mỗi thành phần chịu trách nhiệm cho một nghiệp vụ cụ thể như tài khoản, thanh toán, tín dụng, quản lý rủi ro. Điều này giúp ngân hàng:

- Dễ nâng cấp từng chức năng mà không ảnh hưởng toàn hệ thống.

- Kết nối linh hoạt với ví điện tử, Fintech, kênh số thông qua API-first.

- Đảm bảo triển khai nhanh các dịch vụ mới khi nhu cầu thị trường thay đổi.

Ưu điểm

- Mở rộng linh hoạt: Khi số lượng giao dịch tăng đột biến (ví dụ mùa cao điểm chuyển khoản cuối năm), hệ thống có thể tự động mở rộng tài nguyên xử lý chỉ trong vài giây.

- Giảm chi phí hạ tầng: Theo Gartner, các ngân hàng chuyển đổi sang Cloud có thể giảm đến 40% chi phí liên quan đến vận hành và lưu trữ so với on-premise.

- Cập nhật tự động: Các bản vá bảo mật và tính năng mới được cập nhật liên tục mà không ảnh hưởng đến trải nghiệm của khách hàng.

- Tăng tốc đổi mới dịch vụ: Nhiều ngân hàng tại châu Á – Thái Bình Dương cho biết thời gian ra mắt sản phẩm mới giảm từ 6 tháng xuống còn dưới 6 tuần sau khi chuyển sang mô hình Cloud-native

Xu hướng chuyển dịch lên Cloud

Theo báo cáo của McKinsey, hơn 70% ngân hàng toàn cầu đang trong lộ trình chuyển một phần hoặc toàn bộ hệ thống Core lên Cloud để đáp ứng yêu cầu tăng trưởng giao dịch số, giảm chi phí vận hành.

Đây là dấu hiệu cho thấy Cloud-native sẽ trở thành chuẩn chung của ngành ngân hàng trong 5–10 năm tới.

2.3. Core Banking tích hợp AI và Automation

Đây là mô hình Core Banking thế hệ mới, kết hợp AI, máy học (Machine Learning), tự động hóa để tăng tốc xử lý nghiệp vụ, giảm rủi ro nâng cao trải nghiệm khách hàng.

Vai trò của AI trong các nghiệp vụ ngân hàng

- Định danh, xác thực khách hàng (eKYC): AI giúp nhận diện khuôn mặt, đối chiếu giấy tờ tùy thân, phát hiện giả mạo chỉ trong vài giây. Việc này không chỉ giảm chi phí nhân sự mà còn tăng độ chính xác so với kiểm tra thủ công.

- Phê duyệt tín dụng tự động: AI phân tích dữ liệu tài chính, lịch sử giao dịch, hành vi tiêu dùng để đánh giá khả năng trả nợ.

- Phát hiện gian lận: AI theo dõi hành vi bất thường theo thời gian thực để ngăn chặn giao dịch đáng ngờ. Đây là yếu tố sống còn khi lượng giao dịch trực tuyến tăng nhanh Ở Việt Nam.

- Tự động hóa quy trình (RPA – Automation): Automation giúp giảm tới 40% thời gian xử lý tác vụ thủ công như đối soát giao dịch, nhập liệu hoặc tạo báo cáo.

Doanh nghiệp nhận được gì từ mô hình AI-Core?

- Giảm đáng kể thời gian xử lý giao dịch, hỗ trợ khách hàng 24/7.

- Chủ động quản lý rủi ro, hạn chế tổn thất tài chính.

- Tăng trải nghiệm người dùng với tốc độ xử lý nhanh chính xác.

- Tiết kiệm chi phí vận hành nhờ tự động hóa.

Đây là mô hình phù hợp nhất cho các tổ chức, doanh nghiệp đang tìm hiểu thông tin về Core Banking là gì và muốn định hướng chiến lược số hóa dài hạn.

3. Doanh nghiệp nên lựa chọn hệ thống Core Banking như thế nào? Bộ tiêu chí đánh giá

Việc lựa chọn Core Banking là một trong những quyết định công nghệ quan trọng nhất của các ngân hàng, tổ chức tài chính. Hệ thống lõi không chỉ là trung tâm vận hành giao dịch, mà còn ảnh hưởng trực tiếp đến khả năng cạnh tranh, tốc độ đổi mới và hiệu quả quản lý rủi ro. Vì vậy, doanh nghiệp cần đánh giá kỹ theo các nhóm tiêu chí dưới đây.

| Bộ tiêu chí | Chi tiết |

An toàn – bảo mật |

|

Hiệu năng xử lý |

|

Khả năng mở rộng |

|

Tích hợp AI |

AI đang trở thành yếu tố bắt buộc của các Core Banking thế hệ mới. Khả năng tích hợp AI giúp ngân hàng:

Với các tổ chức, doanh nghiệp đang tìm hiểu thông tin về Core Banking là gì, đây là tiêu chí quan trọng để đảm bảo hệ thống vẫn phù hợp trong vòng 10–15 năm tới. |

Chi phí đầu tư – vận hành |

|

4. Quy trình triển khai Core Banking hiệu quả

Một hệ thống Core Banking dù hiện đại đến đâu cũng cần quy trình triển khai chặt chẽ để đảm bảo hoạt động ổn định vận hành trơn tru. Dưới đây là 4 bước quan trọng mà các doanh nghiệp nên áp dụng.

Bước 1: Phân tích yêu cầu

Ở giai đoạn đầu, doanh nghiệp cần xác định rõ mục tiêu: nâng cấp hệ thống cũ, xây dựng ngân hàng số, giảm chi phí vận hành hay mở rộng dịch vụ mới.

Đồng thời, cần đánh giá hiện trạng: các quy trình nghiệp vụ đang sử dụng, điểm nghẽn, khả năng đáp ứng của hệ thống hiện tại.

Việc phân tích rõ ràng giúp lựa chọn kiến trúc công nghệ phù hợp, tránh lãng phí, hạn chế thay đổi không cần thiết trong tương lai.

Bước 2: Tích hợp dữ liệu

Dữ liệu từ hệ thống cũ cần được chuẩn hóa trước khi đưa vào Core Banking mới. Điều này giúp ngân hàng tránh rủi ro sai lệch, mất mát dữ liệu hoặc trùng lặp thông tin giao dịch.

Nhiều tổ chức lựa chọn triển khai song song (parallel run) để đối chiếu dữ liệu giữa hệ thống mới và cũ nhằm đảm bảo tính chính xác tuyệt đối.

Bước 3: Kiểm thử – chuyển đổi

Kiểm thử (testing) là bước quan trọng nhất, đảm bảo hệ thống hoạt động ổn định trước khi đưa vào vận hành thực tế.

Ngân hàng cần kiểm thử:

- Kiểm thử hiệu năng (stress test)

- Kiểm thử bảo mật

- Kiểm thử trải nghiệm người dùng

- Kiểm thử tích hợp với các hệ thống vệ tinh như CRM, eKYC, thanh toán, thẻ

Chỉ khi toàn bộ kết quả đều đạt mức an toàn, doanh nghiệp mới chuyển sang giai đoạn cut-over (chuyển đổi hệ thống).

Bước 4: Vận hành và tối ưu

- Sau khi chính thức vận hành, ngân hàng cần giám sát liên tục để đánh giá hiệu năng, phát hiện lỗi, tối ưu kiến trúc.

- Với mô hình Cloud hoặc microservices, việc mở rộng hoặc bổ sung tính năng mới diễn ra nhanh hơn nhiều so với hệ thống truyền thống.

- Giai đoạn này cũng là lúc doanh nghiệp bắt đầu tận dụng AI và automation để tối ưu hóa quy trình nội bộ.

5. Giải pháp số hóa dữ liệu và tự động hóa quy trình từ Lạc Việt – Bước đầu của chuyển đổi số ngân hàng

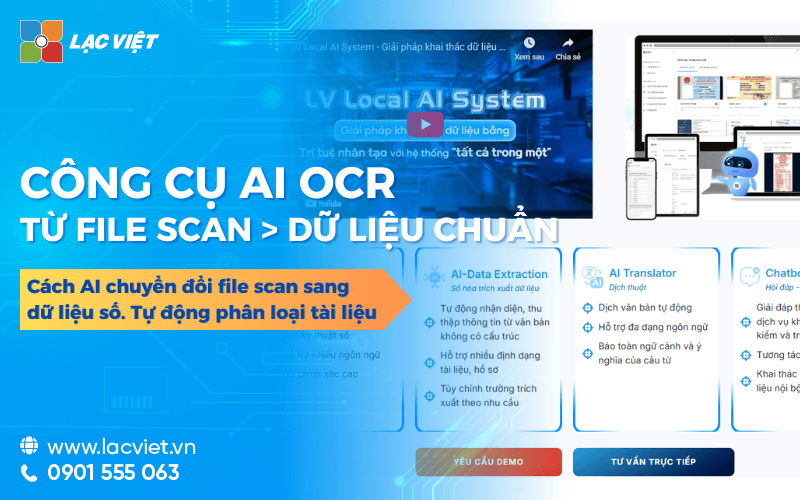

Trong lộ trình chuyển đổi số ngân hàng, hệ thống Core Banking đóng vai trò là “xương sống” xử lý giao dịch, quản lý dữ liệu. Tuy nhiên, để tối ưu hiệu quả vận hành rút ngắn thời gian phục vụ khách hàng, các ngân hàng hiện nay có xu hướng mở rộng sang các giải pháp số hóa đi kèm như AI OCR, hệ thống quản lý dữ liệu SureDMS và LV-DX Dynamic Workflow tự động hóa. Đây là các lớp công nghệ giúp biến Core Banking thành hệ sinh thái vận hành liền mạch, giảm thao tác thủ công, hỗ trợ kiểm soát rủi ro tốt hơn.

Dưới đây là ba nhóm giải pháp nổi bật từ Lạc Việt, phù hợp cho các ngân hàng và tổ chức tín dụng mở rộng hệ thống một cách hiệu quả.

5.1. AI OCR trong số hóa hồ sơ khách hàng

AI OCR (Optical Character Recognition) là công nghệ nhận dạng ký tự bằng trí tuệ nhân tạo, cho phép “biến” hình ảnh giấy tờ thành dữ liệu số. Đây là công nghệ then chốt trong số hóa hồ sơ KYC, hợp đồng tín dụng, chứng từ giao dịch hoặc các loại biểu mẫu nội bộ.

Nếu trước đây nhân viên phải nhập từng dòng thông tin từ CMND/CCCD hay hợp đồng giấy lên hệ thống Core Banking, thì AI OCR tự động đọc – trích xuất – phân loại dữ liệu chỉ trong vài giây.

Giá trị thực tế mang lại cho ngân hàng:

- Giảm 80% thời gian nhập liệu: AI OCR giúp rút ngắn tới 80% thời gian xử lý tài liệu trong quy trình KYC, quản lý hồ sơ khách hàng.

- Hạn chế sai sót thủ công: Nhập liệu sai là nguyên nhân phổ biến dẫn đến chậm trễ phê duyệt hoặc rủi ro tuân thủ. AI OCR duy trì độ chính xác ổn định, có khả năng học thêm khi gặp các mẫu giấy tờ mới.

- Kết nối trực tiếp với Core Banking: Dữ liệu được trả về dưới dạng cấu trúc, dễ dàng đưa vào các luồng xử lý như mở tài khoản, phê duyệt tín dụng hoặc đánh giá rủi ro.

- Hỗ trợ tăng tốc chuyển đổi số: Nhờ tự động hóa bước đầu vào, ngân hàng giảm đáng kể thời gian xử lý tại quầy, nâng cao trải nghiệm khách hàng trong các dịch vụ trực tuyến.

5.2. Hệ thống lưu trữ hồ sơ tài liệu điện tử LV SureDMS

LV SureDMS là nền tảng lưu trữ – quản lý – tra cứu tài liệu điện tử theo chuẩn doanh nghiệp. Trong ngân hàng, ECM đóng vai trò là “kho dữ liệu an toàn”, đảm bảo hồ sơ được bảo mật, phân quyền, kiểm soát vòng đời tài liệu và đáp ứng yêu cầu thanh tra, kiểm toán.

Có thể hình dung LV SureDMS giống như “kho hồ sơ điện tử chuẩn hóa”, nơi mọi tài liệu liên quan khách hàng, tín dụng, giao dịch hay tài sản đảm bảo được lưu trữ có tổ chức, truy xuất được ngay lập tức.

Giá trị thực tế cho ngân hàng:

- Đáp ứng chuẩn lưu trữ của ngành tài chính – ngân hàng: Bao gồm phân quyền chặt chẽ, log kiểm tra, mã hóa dữ liệu đảm bảo tính toàn vẹn tài liệu.

- Tích hợp liền mạch với Core Banking: Dữ liệu được liên kết hai chiều; nhân viên chỉ cần một cú nhấp chuột để truy xuất hợp đồng, chứng từ liên quan đến một giao dịch hoặc khách hàng.

- Rút ngắn thời gian tra cứu trên toàn hệ thống: LV SureDMS giúp giảm đáng kể chi phí vận hành bằng cách chuẩn hóa toàn bộ quy trình lưu trữ.

- Tăng khả năng tuân thủ yêu cầu pháp lý: Hồ sơ luôn sẵn sàng phục vụ kiểm toán nội bộ, NHNN hoặc các tổ chức giám sát khác.

5.3. LV-DX Dynamic Workflow tự động hóa phê duyệt trong ngân hàng

LV-DX Dynamic Workflow là hệ thống tự động hóa quy trình, cho phép thiết lập các bước xử lý theo biểu mẫu, người phê duyệt, điều kiện kiểm tra, thời gian SLA. Khi kết hợp với Core Banking, workflow giúp loại bỏ nhiều thao tác thủ công và rút ngắn thời gian phê duyệt.

Ví dụ quy trình phê duyệt khoản vay: trước đây hồ sơ đi qua nhiều bộ phận theo cách thủ công, chờ ký hoặc gửi bằng email. Workflow tự động chuyển tiếp hồ sơ đến đúng người, đúng bước và cảnh báo khi quá hạn xử lý.

Giá trị mang lại cho ngân hàng:

- Tự động hóa các quy trình trọng yếu: vay – phê duyệt tín dụng – thẩm định tài sản – mở hạn mức – thanh toán nội bộ.

- Giảm thời gian xử lý giao dịch nhờ luồng xử lý tự động, dữ liệu đồng bộ.

- Hỗ trợ kiểm soát rủi ro: Mọi bước xử lý đều được lưu vết, minh bạch, dễ kiểm tra khi cần.

- Nâng cao trải nghiệm khách hàng: Thời gian chờ giảm mạnh, hạn chế tình trạng hồ sơ bị thất lạc hoặc xử lý sai quy trình.

Trong bối cảnh chuyển đổi số trở thành chiến lược trọng tâm của ngành ngân hàng, việc chỉ đầu tư vào Core Banking là chưa đủ. Các lớp giải pháp mở rộng như AI OCR, ECM và Workflow không chỉ giúp số hóa toàn bộ dữ liệu, quy trình mà còn tạo nền tảng vận hành linh hoạt, minh bạch tiết kiệm chi phí lâu dài.

Để xây dựng hệ thống số hóa bền vững, doanh nghiệp cần ưu tiên các nền tảng có khả năng tích hợp liền mạch với Core Banking, đáp ứng tiêu chuẩn bảo mật ngành tài chính và đủ linh hoạt để mở rộng trong tương lai. Liên hệ ngay Lạc Việt để được tư vấn chi tiết.