Trong kỷ nguyên số hiện nay, trí tuệ nhân tạo (AI) đã trở thành một trong những công nghệ đột phá, đóng vai trò then chốt trong việc chuyển đổi số cho nhiều ngành công nghiệp, trong đó có ngành ngân hàng. Ứng dụng AI trong ngân hàng đang trở thành một giải pháp không thể thiếu giúp các ngân hàng tối ưu hóa quy trình hoạt động, nâng cao trải nghiệm khách hàng.

Đối với các ngân hàng có nhu cầu tích hợp AI vào hệ thống dữ liệu, việc hiểu rõ những tiềm năng của công nghệ này sẽ đóng vai trò then chốt trong quá trình chuyển đổi số bền vững. Bài viết này Lạc Việt sẽ đi sâu vào phân tích các ứng dụng cụ thể của AI trong ngành ngân hàng, giúp các tổ chức tài chính nắm bắt cơ hội tối ưu hóa hiệu quả hoạt động.

Cùng chủ đề:

- 7 Công nghệ AI & trí tuệ nhân tạo trong giáo dục NỔI BẬT hiện nay

- Trí tuệ nhân tạo trong y tế có thể làm gì?

1. Thực trạng ứng dụng trí tuệ nhân tạo trong ngân hàng trên thế giới và tại Việt Nam

Trí tuệ nhân tạo (AI) không còn là một khái niệm xa lạ mà đã trở thành công nghệ cốt lõi trong nhiều lĩnh vực, đặc biệt là ngành ngân hàng. AI được định nghĩa là khoa học kỹ thuật giúp tạo ra các hệ thống máy tính có khả năng mô phỏng trí thông minh con người. Hoạt động dựa trên dữ liệu, AI có thể phân tích, học hỏi từ kinh nghiệm đưa ra quyết định và tương tác với con người. Nhờ vào khả năng này, AI đang từng bước thay đổi cách các ngân hàng vận hành, mở ra cơ hội tối ưu hóa quy trình nâng cao trải nghiệm khách hàng.

Theo Tapchinganhang, trong bối cảnh chuyển đổi số, các ngân hàng trên thế giới và Việt Nam đang tăng tốc ứng dụng AI vào các hoạt động tài chính. Đặc biệt, sự bùng phát của đại dịch Covid-19 đã thúc đẩy quá trình số hóa mạnh mẽ hơn. Theo nghiên cứu của PwC (2021), hơn 50% ngân hàng tại Anh đã nhận ra tầm quan trọng của AI, Machine Learning (ML) và khoa học dữ liệu trong việc cải thiện hiệu suất vận hành. Báo cáo của McKinsey (2019) cũng chỉ ra rằng gần 60% doanh nghiệp tài chính đã triển khai ít nhất một ứng dụng AI để nâng cao hiệu quả hoạt động.

Xu hướng này cho thấy AI không chỉ là một công nghệ hỗ trợ mà còn là động lực chính thúc đẩy sự phát triển của ngân hàng số.

Trên toàn cầu, AI trong ngân hàng đang được đẩy mạnh để cải thiện dịch vụ khách hàng, tăng cường hiệu quả hoạt động nâng cao năng lực cạnh tranh.

- Theo báo cáo của Business Insider Intelligence, 80% các ngân hàng lớn trên thế giới đã đầu tư vào công nghệ AI vào năm 2020.

- Nghiên cứu của Deloitte cũng chỉ ra rằng 60% các tổ chức tài chính toàn cầu đã tích hợp AI vào các hoạt động cốt lõi như quản lý rủi ro, phát hiện gian lận, cải thiện dịch vụ khách hàng.

- Theo UBS dự báo, đến năm 2030, AI có thể giúp ngành ngân hàng tiết kiệm chi phí khoảng 1.000 tỷ USD, nhờ vào tự động hóa quy trình tối ưu hóa hoạt động.

Tại Việt Nam, nhiều ngân hàng lớn đã tiên phong trong việc áp dụng AI, tạo ra bước ngoặt trong cung cấp dịch vụ ngân hàng số. Theo khảo sát của Ngân hàng Nhà nước Việt Nam, hơn 50% các ngân hàng thương mại đã thử nghiệm hoặc áp dụng AI vào một số khía cạnh hoạt động, từ hỗ trợ khách hàng, phân tích dữ liệu đến phát hiện gian lận.

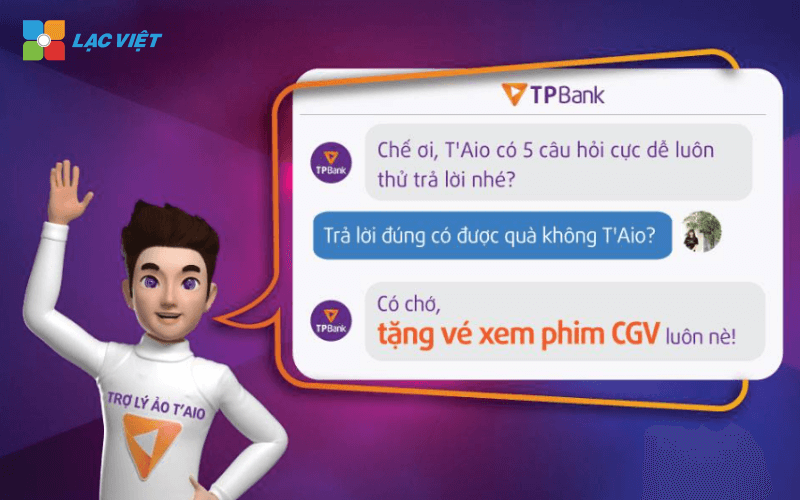

Các ngân hàng như Vietcombank, VPBank, TPBank đã và đang đầu tư mạnh vào AI để phát triển các chatbot trợ lý ảo, mang lại trải nghiệm giao dịch nhanh chóng, tiện lợi cho khách hàng.

Ví dụ cụ thể:

- TPBank là một trong những ngân hàng đầu tiên tại Việt Nam triển khai chatbot AI có tên gọi T’Aio. Chatbot này có khả năng hỗ trợ khách hàng 24/7, trả lời các câu hỏi về dịch vụ tài khoản, giao dịch, sản phẩm vay. TPBank cũng ứng dụng AI trong quy trình xét duyệt tín dụng, giúp giảm thời gian phê duyệt từ 3 ngày xuống còn vài phút.

- VPBank sử dụng AI để phát hiện các giao dịch gian lận, giám sát hàng triệu giao dịch mỗi ngày. Hệ thống AI này đã giúp phát hiện kịp thời các giao dịch bất thường, giảm thiểu rủi ro tổn thất tài chính cho ngân hàng.

2. Ứng dụng AI trong ngân hàng là gì?

2.1. Khái niệm

Ứng dụng AI trong ngân hàng là việc các tổ chức tài chính sử dụng trí tuệ nhân tạo (AI) để tự động hóa quy trình nghiệp vụ, phân tích dữ liệu lớn, nâng cao trải nghiệm khách hàng và ra quyết định kinh doanh hiệu quả hơn.

AI trong ngân hàng là việc dùng máy móc hoặc phần mềm có khả năng “học hỏi”, “phân tích” – “dự đoán” giống như con người để:

- Phát hiện giao dịch gian lận

- Chấm điểm tín dụng

- Cá nhân hóa dịch vụ khách hàng

- Tự động hóa các tác vụ lặp lại như tra cứu thông tin, xử lý hồ sơ vay…

Ví dụ dễ hiểu: Thay vì nhân viên ngân hàng phải đọc hàng trăm hồ sơ vay để đánh giá từng khách hàng, AI có thể tổng hợp các thông tin như thu nhập, lịch sử tín dụng, hành vi tiêu dùng và đưa ra một điểm tín dụng tự động. Từ đó, ngân hàng chỉ cần kiểm tra lại các trường hợp đặc biệt thay vì xử lý từng hồ sơ thủ công.

AI không chỉ giúp tiết kiệm thời gian – chi phí mà còn hỗ trợ ngân hàng ra quyết định chính xác hơn, phản ứng nhanh hơn với thị trường, đồng thời tăng cường trải nghiệm khách hàng trên cả môi trường truyền thống và số hóa.

2.2. Vì sao ngành ngân hàng là một trong những ngành ứng dụng AI sớm nhất?

Ngành ngân hàng là lĩnh vực lý tưởng để ứng dụng AI bởi một số lý do đặc thù:

- Khối lượng dữ liệu cực lớn, liên tục cập nhật: Từ giao dịch thẻ, chuyển khoản, gửi tiết kiệm đến các tương tác với khách hàng qua điện thoại, website, mobile app… ngân hàng sở hữu kho dữ liệu khổng lồ đa dạng. AI có thể phân tích nhanh và sâu những dữ liệu này để nhận diện xu hướng, bất thường hoặc nhu cầu tiềm ẩn của khách hàng.

- Mức độ yêu cầu bảo mật, chính xác cao: Trong tài chính – ngân hàng, một sai sót nhỏ có thể gây thiệt hại lớn. AI giúp giám sát hệ thống giao dịch 24/7, phát hiện sớm các dấu hiệu gian lận (fraud detection), giảm thiểu rủi ro trong xử lý nghiệp vụ.

- Tính cạnh tranh khốc liệt, nhu cầu đổi mới liên tục: Các ngân hàng đang cạnh tranh không chỉ bằng lãi suất, mà bằng dịch vụ thông minh, tốc độ xử lý, trải nghiệm khách hàng vượt trội. AI là công cụ giúp cá nhân hóa dịch vụ theo từng khách hàng, từ đó giữ chân và tăng giá trị vòng đời khách hàng (Customer Lifetime Value).

Khả năng sinh lời từ dữ liệu lớn: Khác với ngành truyền thống, trong ngân hàng, dữ liệu chính là tài sản có thể khai thác sinh lời. AI giúp ngân hàng biến dữ liệu thành thông tin, rồi từ đó thành hành động mang lại hiệu quả tài chính thực tế.

3. 3 Công nghệ AI quan trọng được ứng dụng trong các hoạt động ngân hàng

Các công nghệ AI phổ biến trong ngành ngân hàng hiện nay bao gồm:

- RPA (Robotic Process Automation – 36%): Tự động hóa quy trình vận hành có cấu trúc, giúp giảm tải công việc thủ công.

- Trợ lý ảo & giao diện đàm thoại (32%): Nâng cao chất lượng chăm sóc khách hàng thông qua chatbot, trợ lý giọng nói.

- Machine Learning (25%): Hỗ trợ phát hiện gian lận, quản lý rủi ro, bảo lãnh phát hành.

3.1 RPA – Tự động hóa

RPA là công nghệ sử dụng phần mềm robot để tự động hóa các tác vụ mang tính lặp đi lặp lại, giúp ngân hàng giảm chi phí vận hành, hạn chế sai sót cải thiện tốc độ xử lý. RPA không thay thế con người hoàn toàn mà hỗ trợ xử lý các quy trình có cấu trúc dựa trên quy tắc đã thiết lập.

Ứng dụng của công nghệ RPA trong ngân hàng

- Tự động xử lý giao dịch tài chính: Xử lý chuyển khoản, xác nhận thanh toán, truy xuất số dư nhanh chóng.

- Phê duyệt khoản vay: Tự động thu thập, đánh giá hồ sơ tín dụng, rút ngắn thời gian xử lý lên đến 60%.

- Phát hiện gian lận & tuân thủ quy định: Giám sát giao dịch bất thường, hỗ trợ các quy định chống rửa tiền (AML).

- Mở tài khoản số: Hỗ trợ e-KYC, kiểm tra hồ sơ khách hàng, mở tài khoản nhanh hơn.

3.2 AI Chatbots & Conversational AI

Trợ lý ảo ngân hàng là các chatbot hoặc hệ thống AI được tích hợp trên website, ứng dụng di động, tổng đài để hỗ trợ khách hàng xử lý các yêu cầu giao dịch, cung cấp dịch vụ tư vấn tài chính 24/7.

Ứng dụng của trợ lý ảo trong ngân hàng

- Tư vấn chăm sóc khách hàng: Hỗ trợ kiểm tra số dư, hướng dẫn mở tài khoản, giải đáp thắc mắc tức thì.

- Hỗ trợ giao dịch ngân hàng số: Chatbot thực hiện chuyển tiền, thanh toán hóa đơn, nạp tiền điện thoại.

- Cá nhân hóa trải nghiệm khách hàng: Phân tích hành vi, gợi ý sản phẩm phù hợp với nhu cầu tài chính.

- Phòng chống gian lận: Theo dõi tài khoản, cảnh báo giao dịch bất thường.

3.3 Machine Learning (ML)

Machine Learning (ML) là một trong những công nghệ AI quan trọng nhất đang được ứng dụng trong ngành ngân hàng để phát hiện gian lận, quản lý rủi ro, dự báo tài chính và cá nhân hóa dịch vụ khách hàng.

Ứng dụng của Machine Learning trong ngân hàng

- Phát hiện gian lận giao dịch: ML giám sát hàng triệu giao dịch theo thời gian thực để phát hiện dấu hiệu bất thường như giao dịch lặp lại đáng ngờ, mua sắm từ vị trí lạ hoặc gian lận thẻ tín dụng. Công nghệ này giúp ngân hàng chặn 80% giao dịch gian lận trước khi tổn thất xảy ra.

- Chấm điểm tín dụng & quản lý rủi ro khoản vay: ML phân tích hồ sơ tài chính, lịch sử chi tiêu, hành vi vay vốn để đánh giá khả năng trả nợ của khách hàng. Hệ thống có thể dự đoán nguy cơ vỡ nợ, giúp ngân hàng giảm tỷ lệ nợ xấu.

- Dự báo xu hướng tài chính & đầu tư: ML xử lý khối lượng dữ liệu khổng lồ để dự đoán biến động thị trường, hỗ trợ ngân hàng trong chiến lược đầu tư.

- Cá nhân hóa sản phẩm tài chính: Dựa trên hành vi tiêu dùng, ML giúp ngân hàng tạo các gói tín dụng, bảo hiểm, đầu tư phù hợp với từng khách hàng.

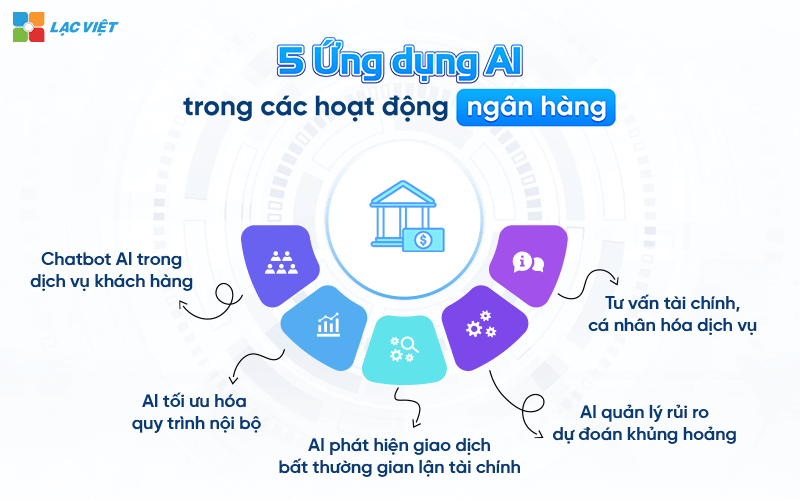

4. 7 Ứng dụng AI trong ngân hàng QUAN TRỌNG nổi bật nhất 2025

Ứng dụng AI đã được triển khai rộng rãi trong nhiều khía cạnh của ngân hàng tập trung vào các lĩnh vực như:

- Ứng dụng AI trong dịch vụ hỗ trợ chăm sóc khách hàng 24/7

- Ứng dụng AI trong phân tích phát hiện hành vi gian lận trong giao dịch ngân hàng

- Ứng dụng AI trong quản lý rủi ro trong cách hoạt động ngân hàng

- AI giúp tự động hóa các quy trình xử lý hồ sơ, phê duyệt khoản vay

- Tăng cường hiệu quả quản lý tài sản dòng tiền

- Ứng dụng AI kết hợp OCR trong bóc tách dữ liệu, nhập liệu tự động

- Ứng dụng AI trong cá nhân hóa sản phẩm dịch vụ khách hàng

Ứng dụng AI trong ngân hàng QUAN TRỌNG nổi bật nhất 2025

4.1 Ứng dụng AI trong dịch vụ hỗ trợ chăm sóc khách hàng 24/7

Chatbot AI hỗ trợ khách hàng 24/7: hiện nay, yêu cầu của khách hàng về khả năng hỗ trợ nhanh chóng, mọi lúc mọi nơi đang ngày càng cao. AI chatbot đóng vai trò then chốt cung cấp dịch vụ hỗ trợ khách hàng 24/7 từ việc giải đáp các câu hỏi cơ bản đến xử lý các yêu cầu giao dịch phức tạp. Một nghiên cứu từ Accenture chỉ ra rằng khoảng 53% ngân hàng trên thế giới đã tích hợp AI chatbot để nâng cao trải nghiệm khách hàng, giúp tiết kiệm hàng triệu đô la mỗi năm nhờ giảm thiểu nhân sự xử lý trực tiếp.

Tối ưu hóa quy trình tự động trả lời, xử lý thông tin nhanh chóng chính xác: ứng dụng AI trong ngân hàng giúp tự động hóa các quy trình dịch vụ khách hàng từ việc cập nhật thông tin tài khoản, tra cứu số dư, đến hỗ trợ mở tài khoản mới. Khách hàng không phải chờ đợi lâu khi mọi truy vấn đều có thể được xử lý nhanh chóng và chính xác thông qua AI. Theo McKinsey, ngân hàng có thể tiết kiệm tới 25-30% chi phí vận hành thông qua việc ứng dụng AI vào các dịch vụ này. Điều này không chỉ cải thiện tốc độ xử lý mà còn nâng cao sự hài lòng của khách hàng.

Ví dụ thực tế từ các ngân hàng đã triển khai thành công chatbot AI:

- Bank of America: Với trợ lý ảo Erica, ngân hàng này đã hỗ trợ hơn 10 triệu người dùng chỉ trong một năm đầu triển khai. Erica có khả năng giải quyết hàng triệu yêu cầu giao dịch mỗi ngày, từ tra cứu tài khoản đến tư vấn đầu tư.

- DBS Bank: Ngân hàng Singapore này đã ứng dụng chatbot AI có thể giải quyết 82% yêu cầu từ khách hàng mà không cần sự can thiệp của con người, giúp tiết kiệm 30 triệu USD mỗi năm trong chi phí hỗ trợ khách hàng.

4.2 Ứng dụng AI trong phân tích phát hiện hành vi gian lận trong giao dịch ngân hàng

AI có khả năng xử lý lượng dữ liệu lớn, phân tích hành vi giao dịch của khách hàng theo thời gian thực để phát hiện các dấu hiệu bất thường. Thuật toán học máy (machine learning) có thể học từ các mô hình gian lận trước đó để xác định các hành vi lặp lại. Một báo cáo của J.P. Morgan cho thấy ứng dụng ai vào phân tích dữ liệu giúp phát hiện gian lận với độ chính xác cao hơn 27% so với các phương pháp truyền thống, giảm thiểu tổn thất do gian lận lên tới 30%.

Sử dụng AI để phát hiện các giao dịch bất thường cảnh báo rủi ro: AI có thể phân tích các giao dịch theo thời gian thực để phát hiện những dấu hiệu bất thường, như giao dịch vượt mức hoặc từ những địa điểm lạ. Việc tích hợp AI vào hệ thống bảo mật không chỉ giúp cảnh báo rủi ro sớm mà còn giúp phòng chống rửa tiền (AML) hiệu quả.

Khả năng bảo vệ dữ liệu, hệ thống an ninh mạng: AI không chỉ phát hiện gian lận mà còn có khả năng bảo vệ hệ thống khỏi các cuộc tấn công mạng. Với khả năng phân tích hành vi hệ thống phát hiện các mô hình tấn công mới giúp các ngân hàng ngăn chặn tấn công trước khi nó gây ra thiệt hại. Theo IBM, các hệ thống bảo mật AI có thể phát hiện tấn công mạng nhanh hơn 60% và giúp giảm thời gian phản hồi xuống còn vài giây, thay vì vài giờ như các phương pháp cũ.

4.3 Ứng dụng AI trong quản lý rủi ro trong cách hoạt động ngân hàng

- Tự động hóa quy trình đánh giá rủi ro tín dụng, dự báo tài chính: ứng dụng AI trong ngân hàng giúp tự động hóa quy trình phân tích tín dụng dựa trên các dữ liệu lịch sử, đánh giá khả năng trả nợ của khách hàng với độ chính xác cao. Theo báo cáo từ Deloitte, AI có thể giảm thời gian đánh giá tín dụng từ 7 ngày xuống chỉ còn vài giờ, giúp ngân hàng ra quyết định nhanh chóng cải thiện tốc độ xử lý các yêu cầu vay vốn.

- Phân tích dữ liệu khách hàng để đưa ra quyết định cho vay phù hợp: AI sử dụng phân tích dữ liệu lớn (Big Data) để cung cấp cái nhìn sâu sắc hơn về khách hàng, từ đó đưa ra các quyết định cho vay dựa trên nhiều yếu tố như thu nhập, lịch sử tín dụng, thói quen chi tiêu. Các ngân hàng như Wells Fargo, CitiBank đã ứng dụng AI để đưa ra các khoản vay linh hoạt hơn cho khách hàng, giúp tăng tỷ lệ duyệt vay lên 15-20%.

- Cải thiện mô hình quản trị rủi ro, giảm thiểu các khoản nợ xấu: Nhờ AI, ngân hàng có thể liên tục theo dõi sức khỏe tài chính của các khách hàng, tự động cảnh báo khi có dấu hiệu suy giảm khả năng thanh toán. Điều này giúp ngân hàng chủ động trong việc quản lý nợ xấu giảm thiểu rủi ro. Báo cáo của Moody’s Analytics cho biết, các ngân hàng ứng dụng AI đã giảm tỷ lệ nợ xấu xuống dưới 3%, so với mức trung bình 6-7% trước đây.

4.4 AI giúp tự động hóa các quy trình xử lý hồ sơ, phê duyệt khoản vay

Một trong những ứng dụng AI trong ngân hàng quan trọng là khả năng tự động hóa quy trình xử lý hồ sơ phê duyệt khoản vay, giúp rút ngắn thời gian xử lý từ nhiều ngày xuống còn vài giờ. AI có thể phân tích xử lý hàng ngàn hồ sơ vay trong thời gian ngắn nhờ vào khả năng nhận dạng phân loại thông tin tự động. Theo báo cáo của McKinsey, các ngân hàng đã áp dụng AI có thể giảm thời gian xử lý khoản vay tới 60%, đồng thời giảm tỷ lệ sai sót trong phê duyệt đến 25%. Điều này không chỉ giúp ngân hàng xử lý các yêu cầu vay vốn nhanh chóng mà còn tăng sự hài lòng của khách hàng.

Một ví dụ điển hình là HSBC, ngân hàng này đã áp dụng công nghệ AI vào quy trình phê duyệt tín dụng và xử lý hàng triệu hồ sơ vay mỗi năm. Kết quả là thời gian xử lý hồ sơ được giảm từ 5 ngày xuống còn 24 giờ, tiết kiệm hàng triệu đô la chi phí vận hành mỗi năm.

4.5 Tăng cường hiệu quả quản lý tài sản dòng tiền

Các thuật toán AI có thể phân tích dữ liệu giao dịch, lịch sử tài chính, xu hướng thị trường để tối ưu hóa việc phân bổ tài sản, dự báo dòng tiền. Giúp ngân hàng không chỉ cải thiện hiệu suất đầu tư mà còn đưa ra các quyết định tài chính chính xác hơn. Một nghiên cứu từ Boston Consulting Group cho thấy, các ngân hàng sử dụng AI để quản lý tài sản có thể tăng lợi suất đầu tư lên 15%, đồng thời giảm 10% chi phí quản lý dòng tiền.

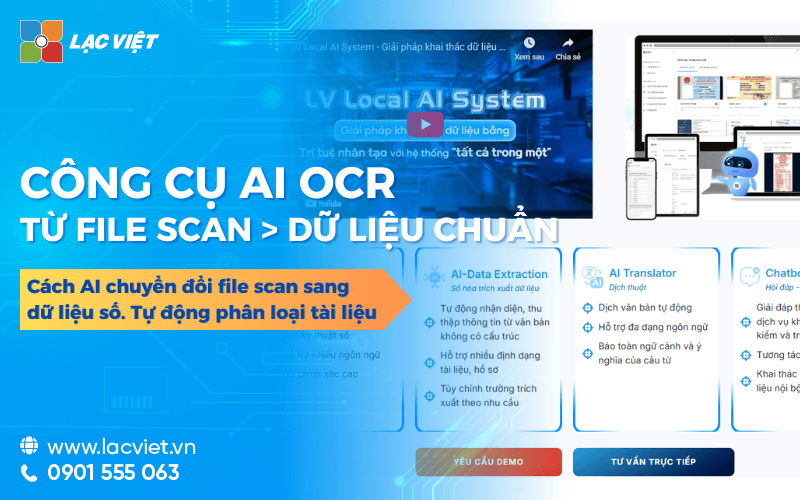

4.6 Ứng dụng AI kết hợp OCR trong bóc tách dữ liệu, nhập liệu tự động

Công nghệ OCR (Optical Character Recognition) kết hợp với AI giúp các ngân hàng tự động bóc tách dữ liệu từ các tài liệu giấy tờ như hợp đồng vay, hóa đơn, sao kê. AI có khả năng xử lý khối lượng lớn dữ liệu, giúp ngân hàng giảm thiểu công việc thủ công, tránh sai sót trong quá trình nhập liệu. Theo ước tính từ KPMG, việc áp dụng công nghệ OCR kết hợp AI có thể tiết kiệm tới 80% thời gian xử lý và giảm 50% lỗi nhập liệu so với phương pháp truyền thống.

Ngân hàng JP Morgan đã triển khai hệ thống OCR AI cho quy trình xử lý hợp đồng, giúp phân tích hơn 12,000 hợp đồng mỗi năm chỉ trong vài giây, thay vì cần đến hàng ngàn giờ làm việc thủ công.

4.7 Ứng dụng AI trong cá nhân hóa sản phẩm dịch vụ khách hàng

Phân tích hành vi người dùng để cá nhân hóa trải nghiệm khách hàng: AI có thể theo dõi lịch sử giao dịch, thói quen tiêu dùng, hành vi trực tuyến của khách hàng, từ đó cung cấp các dịch vụ tài chính được cá nhân hóa. Một nghiên cứu từ IBM cho thấy 79% khách hàng có khả năng trung thành với ngân hàng hơn khi trải nghiệm dịch vụ được cá nhân hóa.

Ví dụ, Capital One đã áp dụng AI để phân tích hành vi của khách hàng và đề xuất các dịch vụ phù hợp như tăng hạn mức tín dụng hay cung cấp các gói tiết kiệm đặc thù, từ đó tăng doanh thu bán sản phẩm lên 25%.

Đề xuất các sản phẩm tài chính phù hợp dựa trên phân tích dữ liệu lớn (Big Data): AI giúp ngân hàng không chỉ hiểu rõ khách hàng mà còn có thể tự động đề xuất các sản phẩm tài chính phù hợp, chẳng hạn như gói vay, thẻ tín dụng hoặc chương trình đầu tư. Bằng cách sử dụng dữ liệu lớn để phân tích, AI có thể dự đoán nhu cầu tài chính của từng khách hàng và đưa ra các khuyến nghị phù hợp một cách chính xác hơn.

Ứng dụng AI trong tiếp thị, bán chéo sản phẩm (cross-selling): Thông qua phân tích dữ liệu khách hàng, AI có thể xác định cơ hội bán các sản phẩm bổ sung dựa trên hành vi mua sắm và sử dụng dịch vụ. Ví dụ, nếu khách hàng đã mở tài khoản tiết kiệm, AI có thể đề xuất thêm các sản phẩm đầu tư hoặc bảo hiểm phù hợp. Wells Fargo, với hệ thống AI tự động phân tích dữ liệu khách hàng, đã tăng tỷ lệ thành công của chiến dịch bán chéo sản phẩm lên 15% so với phương pháp truyền thống.

Ngoài ra, AI cũng có khả năng tối ưu hóa các chiến dịch tiếp thị, giúp ngân hàng tiếp cận đúng đối tượng khách hàng với thông điệp phù hợp.

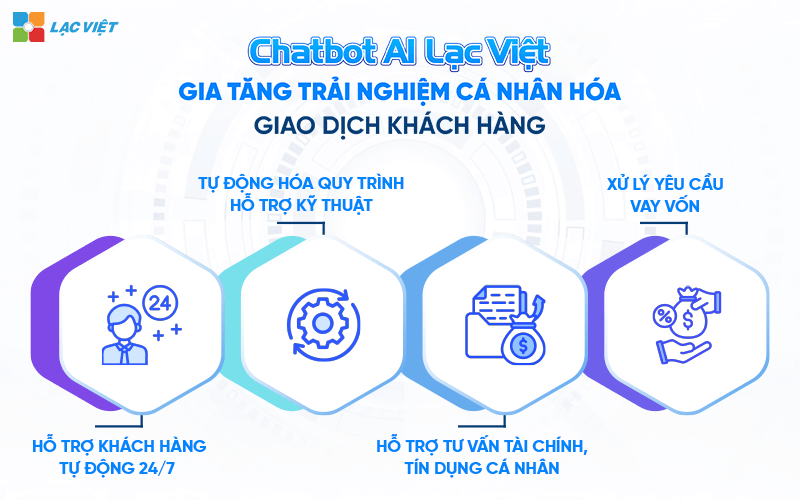

5. Ứng dụng Chatbot AI Lạc Việt hỗ trợ các ngân hàng tối ưu hiệu suất vượt trội

Chatbot AI Lạc Việt là một trong những ứng dụng AI trong ngân hàng mang lại hiệu quả vượt trội trong việc hỗ trợ khách hàng, tự động hóa quy trình, cải thiện trải nghiệm người dùng.

Dưới đây là một những tính năng cụ thể của chatbot AI Lạc Việt các ngân hàng có thể tham khảo.

- Chatbot AI hỗ trợ khách hàng 24/7: Chatbot AI Lạc Việt có khả năng trả lời các câu hỏi phổ biến của khách hàng như kiểm tra số dư tài khoản, thông tin giao dịch gần nhất, hướng dẫn về sản phẩm dịch vụ ngân hàng mà không cần sự can thiệp của nhân viên.

- Tự động hóa quy trình hỗ trợ kỹ thuật: Chat AI Lạc Việt có thể xử lý các yêu cầu liên quan đến kỹ thuật, như việc hướng dẫn cài đặt ứng dụng, khắc phục sự cố đăng nhập hoặc giúp khôi phục mật khẩu giúp giảm bớt khối lượng công việc của bộ phận hỗ trợ kỹ thuật, đồng thời giúp khách hàng nhanh chóng nhận được trợ giúp cần thiết.

- Hỗ trợ tư vấn tài chính cá nhân: Tích hợp chat AI Lạc Việt vào cơ sở dữ liệu của ngân hàng để phân tích dữ liệu giao dịch, thói quen tài chính của khách hàng để đưa ra các gợi ý tư vấn cá nhân hóa. Ví dụ, chatbot có thể đề xuất các giải pháp tiết kiệm dựa trên thói quen chi tiêu hoặc đưa ra các khuyến nghị về sản phẩm đầu tư phù hợp với hồ sơ tài chính của khách hàng.

- Xử lý yêu cầu vay vốn, tư vấn tín dụng: Chatbot AI có thể giúp khách hàng làm đơn xin vay vốn, cung cấp thông tin về các loại hình vay, điều kiện tín dụng đồng thời trả lời các câu hỏi về lãi suất hay lịch thanh toán. Chatbot Lạc Việt còn có thể hướng dẫn khách hàng chuẩn bị tài liệu cần thiết để hoàn tất quá trình vay.

- Phát hiện cảnh báo giao dịch gian lận: Chatbot AI có thể phát hiện và cảnh báo về các giao dịch bất thường trong tài khoản của khách hàng. Khi phát hiện giao dịch có dấu hiệu gian lận, chatbot sẽ thông báo ngay cho khách hàng qua tin nhắn hoặc ứng dụng ngân hàng yêu cầu xác thực giao dịch.

Bạn có biết doanh nghiệp đang tốn rất nhiều tiền để trả cho nhân viên tìm kiếm thông tin?

- 1,8 giờ mỗi ngày nhân viên dành ra để tìm kiếm và thu thập thông tin, tương đương với 9,3 giờ mỗi tuần

- Doanh nghiệp mất 500 giờ mỗi năm để nhân viên thực hiện tìm kiếm thông tin phục vụ cho công việc

- 63% lãnh đạo cho biết việc chia sẻ tri thức và thông tin nội bộ gặp khó khăn, làm giảm năng suất doanh nghiệp

Lạc Việt Chatbot AI assistant – Giải phóng nhân sự để tập trung vào công việc sáng tạo

- Trợ lý ảo quy trình – ký duyệt LV Chatbot AI for Workflow: Truy xuất thông tin nhanh chóng, tóm tắt nội dung, rà soát lỗi ngay trên file trình ký

- Trợ lý ảo kế toán LV Chatbot AI assistant for Finance: Loại bỏ nhập liệu thủ công, đưa dữ liệu đầu vào chính xác, tự động nhắc hạn CÔNG NỢ – THANH TOÁN, dự đoán dòng tiền, cảnh báo rủi ro tài chính

- Trợ lý ảo chăm sóc khách hàng LV CareBot AI assistant: Tích hợp Chat trên đa nền tảng, phản hồi yêu cầu khách hàng nhanh chóng, tư vấn linh hoạt, không bị gò bó bởi kịch bản cố định

- Trợ lý ảo nhân sự LV Chatbot AI for HXM: Tiết kiệm 70% thời gian cho HR và ban lãnh đạo, trích xuất toàn bộ dữ liệu ứng viên bất kỳ dạng file, Hỏi đáp tự động chính sách phúc lợi, nội quy, quy chế 24/7, thống kê nhân sự, nguồn lực doanh nghiệp trong vài giây.

XEM CHI TIẾT TÍNH NĂNG TẠI ĐÂY

THÔNG TIN LIÊN HỆ:

- Công ty Cổ phần Tin Học Lạc Việt

- Hotline: 0901 555 063 | (+84.28) 3842 3333

- Email: info@lacviet.vn – Website: https://lacviet.vn

- Trụ sở chính: 23 Nguyễn Thị Huỳnh, P. 8, Q. Phú Nhuận, TP. Hồ Chí Minh

6. Các ngân hàng Việt Nam tiêu biểu ứng dụng AI

Dưới đây là một số ngân hàng Việt Nam tiêu biểu trong việc ứng dụng trí tuệ nhân tạo (AI) vào hoạt động kinh doanh/dịch vụ khách hàng:

- VPBank – Tiên phong trong số hóa và trải nghiệm khách hàng

VPBank đã tích cực áp dụng AI để nâng cao hiệu quả hoạt động, cải thiện trải nghiệm khách hàng. Ngân hàng sử dụng AI trong các lĩnh vực như giao dịch ngoại tệ, tín dụng cá nhân, ngân hàng số. Đặc biệt, VPBank đã triển khai chatbot hỗ trợ khách hàng giúp giảm thời gian chờ đợi nâng cao chất lượng dịch vụ.

- MB Bank – Tăng cường tương tác khách hàng qua trợ lý ảo

MB Bank đã đầu tư vào hệ thống ngân hàng số và triển khai trợ lý ảo AI trong ứng dụng di động MB App. Trợ lý ảo này hỗ trợ khách hàng tra cứu tài khoản, chuyển tiền nội bộ, kiểm tra lịch sử giao dịch, gợi ý các sản phẩm tài chính phù hợp, nâng cao trải nghiệm người dùng.

- BIDV – Tự động hóa quy trình, kiểm soát rủi ro

BIDV ứng dụng AI để tự động hóa quy trình phê duyệt khoản vay, kiểm soát rủi ro. Hệ thống AI phân tích dữ liệu tài chính, lịch sử tín dụng, hành vi thanh toán để đánh giá khả năng trả nợ và cảnh báo sớm rủi ro, giúp ngân hàng nâng cao hiệu quả quản lý tín dụng.

- Techcombank – Đầu tư vào hạ tầng dữ liệu phân tích thông minh

Techcombank tập trung xây dựng nền tảng dữ liệu lớn và ứng dụng AI trong nhiều lĩnh vực như marketing, đánh giá hiệu suất chi nhánh, phát hiện gian lận và quản trị vận hành. Việc đầu tư vào hạ tầng dữ liệu giúp ngân hàng linh hoạt thích ứng với các nhu cầu phân tích sâu trong bối cảnh cạnh tranh số hóa.

- ACB – Tự động hóa quy trình nâng cao chất lượng dịch vụ

ACB đã ứng dụng AI và RPA (tự động hóa quy trình bằng robot) trong gần 400 quy trình khác nhau, với khoảng 60 triệu tác vụ vận hành mỗi năm được tự động hóa hoàn toàn. Điều này giúp ngân hàng tăng năng suất lao động, cải thiện chất lượng dịch vụ, tăng cường quản trị rủi ro.

- Nam A Bank – Kết hợp AI và bảo mật trong dịch vụ khách hàng

Nam A Bank đã ứng dụng AI vào sản phẩm dịch vụ, hướng đến chất lượng dịch vụ 5 sao. Ngân hàng sử dụng AI trong các hoạt động như giao dịch, tư vấn và hỗ trợ khách hàng, đồng thời đảm bảo an toàn thông tin và bảo mật dữ liệu.

- SHB – Ứng dụng AI và blockchain trong lưu trữ, xác minh dữ liệu

SHB đã hợp tác với VNPT AI để ứng dụng công nghệ AI và blockchain trong việc lưu trữ, xác minh dữ liệu. AI cũng được sử dụng để tăng cường bảo mật an toàn cho người dùng trong quá trình giao dịch điện tử, đặc biệt là trong giải pháp định danh điện tử eKYC.

Những ngân hàng trên là những ví dụ tiêu biểu trong việc ứng dụng AI để nâng cao hiệu quả hoạt động, cải thiện trải nghiệm khách hàng, tăng cường quản trị rủi ro. Việc áp dụng AI không chỉ giúp các ngân hàng tối ưu hóa quy trình mà còn tạo ra lợi thế cạnh tranh trong kỷ nguyên số hóa.

Việc triển khai ứng dụng AI trong ngân hàng không chỉ giúp nâng cao hiệu quả hoạt động mà còn cải thiện trải nghiệm người dùng, tự động hóa các quy trình, tăng cường bảo mật. Các chatbot AI đang trở thành một phần không thể thiếu của các ngân hàng hiện đại, giúp tối ưu hóa dịch vụ khách hàng và quản lý rủi ro hiệu quả hơn.

THÔNG TIN LIÊN HỆ:

- Công ty Cổ phần Tin Học Lạc Việt

- Hotline: 0901 555 063 | (+84.28) 3842 3333

- Email: info@lacviet.vn – Website: https://lacviet.vn

- Trụ sở chính: 23 Nguyễn Thị Huỳnh, P. 8, Q. Phú Nhuận, TP. Hồ Chí Minh

Câu hỏi liên quan

1. AI được sử dụng trong tài chính ngân hàng để làm gì?

AI trong tài chính ngân hàng giúp tự động hóa quy trình, phân tích dữ liệu tài chính, nâng cao bảo mật và tối ưu hóa trải nghiệm khách hàng. Cụ thể:

- Phát hiện gian lận: AI phân tích giao dịch bất thường, nhận diện hành vi gian lận theo thời gian thực.

- Tự động hóa quy trình vận hành: RPA (Robotic Process Automation) hỗ trợ xử lý hồ sơ vay, phê duyệt tín dụng, đối soát giao dịch.

- Dự báo rủi ro, chấm điểm tín dụng: Machine Learning đánh giá khả năng trả nợ của khách hàng, tối ưu hóa danh mục cho vay.

- Trợ lý ảo cá nhân hóa dịch vụ: Chatbot AI hỗ trợ khách hàng 24/7, đề xuất sản phẩm tài chính phù hợp.

- Quản lý tài sản – đầu tư thông minh: AI phân tích dữ liệu thị trường, cung cấp khuyến nghị đầu tư theo thời gian thực.

2. Ví dụ về AI trong lĩnh vực tài chính ngân hàng?

- JPMorgan Chase sử dụng AI trong hệ thống Contract Intelligence (COiN) để tự động phân tích hợp đồng tài chính, tiết kiệm hàng nghìn giờ làm việc thủ công.

- HSBC triển khai AI để phát hiện gian lận giao dịch, giảm thiểu rủi ro rửa tiền và tài trợ khủng bố.

- Bank of America ra mắt trợ lý ảo “Erica” giúp khách hàng quản lý tài chính cá nhân, theo dõi chi tiêu đưa ra đề xuất tiết kiệm.

- Wells Fargo ứng dụng AI trong phân tích tín dụng, giúp đánh giá mức độ rủi ro của khoản vay với độ chính xác cao hơn.

- Citibank sử dụng AI để tự động hóa quy trình phê duyệt khoản vay, quản lý danh mục đầu tư cá nhân hóa cho khách hàng.

AI trong tài chính ngân hàng giúp tự động hóa quy trình, phân tích dữ liệu tài chính, nâng cao bảo mật và tối ưu hóa trải nghiệm khách hàng. Cụ thể:

- Phát hiện gian lận: AI phân tích giao dịch bất thường, nhận diện hành vi gian lận theo thời gian thực.

- Tự động hóa quy trình vận hành: RPA (Robotic Process Automation) hỗ trợ xử lý hồ sơ vay, phê duyệt tín dụng, đối soát giao dịch.

- Dự báo rủi ro, chấm điểm tín dụng: Machine Learning đánh giá khả năng trả nợ của khách hàng, tối ưu hóa danh mục cho vay.

- Trợ lý ảo cá nhân hóa dịch vụ: Chatbot AI hỗ trợ khách hàng 24/7, đề xuất sản phẩm tài chính phù hợp.

- Quản lý tài sản – đầu tư thông minh: AI phân tích dữ liệu thị trường, cung cấp khuyến nghị đầu tư theo thời gian thực.

- JPMorgan Chase sử dụng AI trong hệ thống Contract Intelligence (COiN) để tự động phân tích hợp đồng tài chính, tiết kiệm hàng nghìn giờ làm việc thủ công.

- HSBC triển khai AI để phát hiện gian lận giao dịch, giảm thiểu rủi ro rửa tiền và tài trợ khủng bố.

- Bank of America ra mắt trợ lý ảo “Erica” giúp khách hàng quản lý tài chính cá nhân, theo dõi chi tiêu đưa ra đề xuất tiết kiệm.

- Wells Fargo ứng dụng AI trong phân tích tín dụng, giúp đánh giá mức độ rủi ro của khoản vay với độ chính xác cao hơn.

- Citibank sử dụng AI để tự động hóa quy trình phê duyệt khoản vay, quản lý danh mục đầu tư cá nhân hóa cho khách hàng.